0X01 前言

对市场每多一分了解,对交易也就多一分胜算。

0X02 关于科创板细则

为了避免较多不了解科创板的同学在观看本文过程中产生不必要的疑惑,对科创板的一些细则进行解释:

- 科创板投资者主要有大型机构以及合格个人投资者(前二十日资产满足50w,累计交易满24个月)

- 科创板实行注册制。(这也是后面谈到创业板改革引入注册制)

- 科创板上市公司依旧有不小门槛,比如市值需要在 10亿以上,对净利润或者连续盈利能力有着要求。

- 上市定价改为市场化的询价定价

- 交易机制为T+1,并引入盘后固定价交易。(也就是收盘后如还想交易,买卖双方以收盘的固定价继续交易)

- 涨跌幅限制变化为上市前五日不设置涨跌幅,默认限制为20%

- 融资融券:上市首日即可参加融资融券。

0X03 一般投资者关心事宜

- 科创板现在整体运行情况如何?

答:整体待估算。科创板尚未和上证或者深证有指数可以看整体情况,目前共有上市106家,目前在交易有104家。可以通过自己编制指数计算市值占比的方式来编写科创板指数。

- 科创板上市首日乃至后续是否值得购买呢?

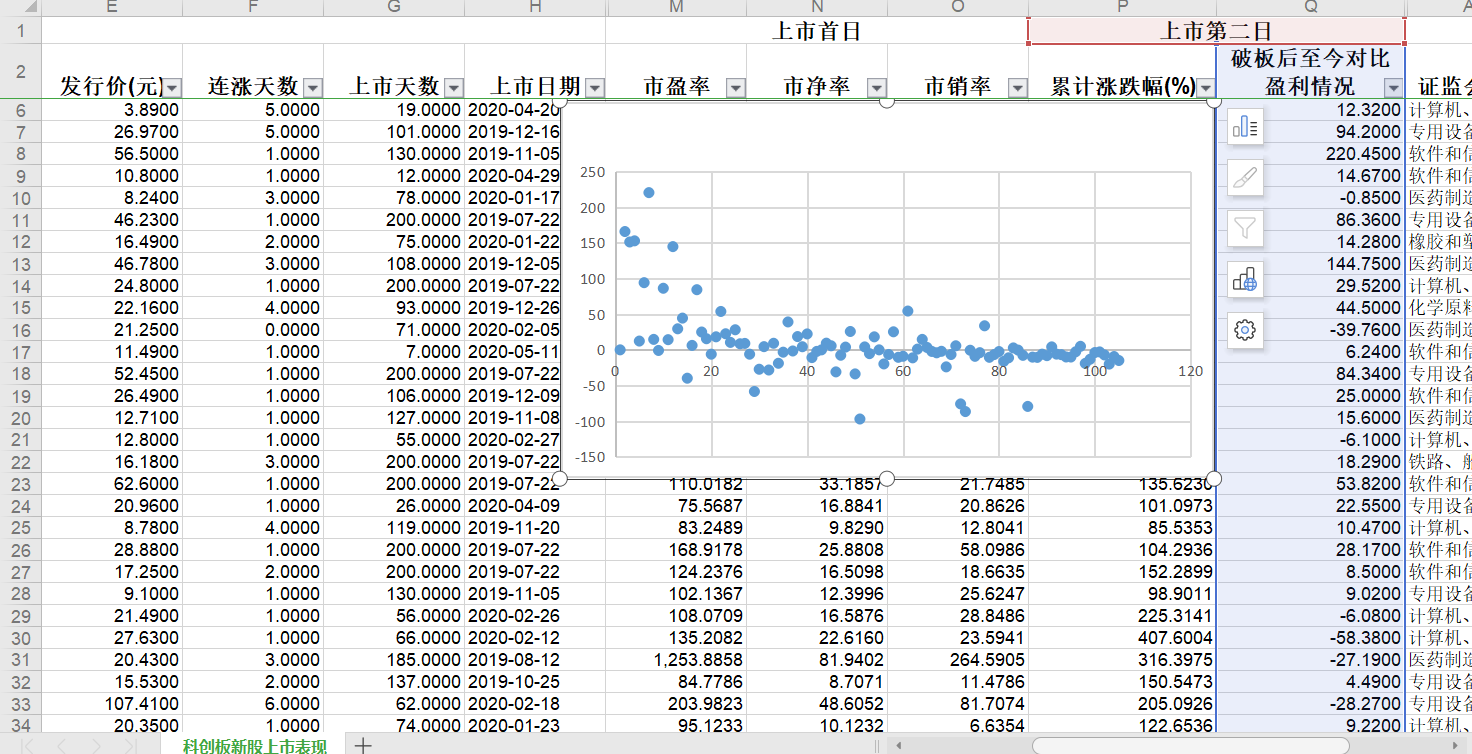

答:不值得。根据Choice导出的【科创板新股上市表现】,通过计算首日收盘价(2019年波动是在2800-3000之间)与当前我编写文档2020-05-21号2900点的对比情况来说,如下图所示:

收益大于10的在104家中有29家而收益小于0的有57个。如果这算不明显的话,因为首日收盘价并不能完整反映股票的首日无限制涨跌情况,所以我们以神工股份举例:

如果单纯以收入收盘价和05-21的收盘价做对比的话,是不能够反映他估值从91块掉下来的情况,这种企业是非常典型的上市圈钱的。即便是后续看好的金山办公也在首日遭到抛售

如果单纯以收入收盘价和05-21的收盘价做对比的话,是不能够反映他估值从91块掉下来的情况,这种企业是非常典型的上市圈钱的。即便是后续看好的金山办公也在首日遭到抛售

所以我们应该要去除百分之十的水分。简单理解来说:

科创板依然继承了A股上市圈钱的套路。

所以聪明的你是可以结合科创板首日融资融券来进行一定的获利。

- 那科创板打新是否值得呢?

值得。根据Choice导出的【科创板新股上市表现】,迄今为止与上市发行价(也就是中新价格)相比,没有破发的情况,所以打新是很稳妥的。

- 创业板注册制将学习科创板,这会对创业板有什么影响呢?

- 投资风险加剧,新涌入企业增多,增速加快。放宽准入门槛意味着更多盈利能力更差市值不足以进入深圳或者上海证券交易的轻快型科技型企业开始涌入创业板,类似于对标美国纳斯达克的证券交易方式,鼓励更多不满足旧有严苛上市标准的企业能够参与融资。但是放宽准入意味着企业质量本身的良莠不齐,会带来更多投资风险,就如科创板本身的数据显示,在未满一年的情况下,相比于初始收盘价,仅有27%的企业能够在一年后比初始收盘价高。所以在新的创业板防范企业本身比何时操作买卖更为重要。

- 可能带来大量僵尸企业,圈钱企业。创业板如果像科创板退市标准模糊,惩罚措施不严格,那么将会带来一大批僵尸企业,操盘型企业,圈钱企业。

- 加剧创业板的剧烈波动。如果没有融资融券,或者相应指数锚定,那么新增的企业在市值,波动上都会显著影响着未来上市的创业板整体情况。

以上。

**mindvault**

Mind Vault is a premium cognitive support formula created for adults 45+. It’s thoughtfully designed to help maintain clear thinking

**mindvault**

mindvault is a premium cognitive support formula created for adults 45+. It’s thoughtfully designed to help maintain clear thinking

**prostadine**

prostadine is a next-generation prostate support formula designed to help maintain, restore, and enhance optimal male prostate performance.

**sugarmute**

sugarmute is a science-guided nutritional supplement created to help maintain balanced blood sugar while supporting steady energy and mental clarity.

**gl pro**

gl pro is a natural dietary supplement designed to promote balanced blood sugar levels and curb sugar cravings.

**vitta burn**

vitta burn is a liquid dietary supplement formulated to support healthy weight reduction by increasing metabolic rate, reducing hunger, and promoting fat loss.

**prodentim**

prodentim an advanced probiotic formulation designed to support exceptional oral hygiene while fortifying teeth and gums.

**zencortex**

zencortex contains only the natural ingredients that are effective in supporting incredible hearing naturally.

**synaptigen**

synaptigen is a next-generation brain support supplement that blends natural nootropics, adaptogens

**yu sleep**

yusleep is a gentle, nano-enhanced nightly blend designed to help you drift off quickly, stay asleep longer, and wake feeling clear.

**nitric boost**

nitric boost is a dietary formula crafted to enhance vitality and promote overall well-being.

**glucore**

glucore is a nutritional supplement that is given to patients daily to assist in maintaining healthy blood sugar and metabolic rates.

**wildgut**

wildgutis a precision-crafted nutritional blend designed to nurture your dog’s digestive tract.

**breathe**

breathe is a plant-powered tincture crafted to promote lung performance and enhance your breathing quality.

**boostaro**

boostaro is a specially crafted dietary supplement for men who want to elevate their overall health and vitality.

**pinealxt**

pinealxt is a revolutionary supplement that promotes proper pineal gland function and energy levels to support healthy body function.

**prostabliss**

prostabliss is a carefully developed dietary formula aimed at nurturing prostate vitality and improving urinary comfort.

**potent stream**

potent stream is engineered to promote prostate well-being by counteracting the residue that can build up from hard-water minerals within the urinary tract.

**hepatoburn**

hepatoburn is a premium nutritional formula designed to enhance liver function, boost metabolism, and support natural fat breakdown.

**hepatoburn**

hepatoburn is a potent, plant-based formula created to promote optimal liver performance and naturally stimulate fat-burning mechanisms.

**cellufend**

cellufend is a natural supplement developed to support balanced blood sugar levels through a blend of botanical extracts and essential nutrients.

**flowforce max**

flowforce max delivers a forward-thinking, plant-focused way to support prostate health—while also helping maintain everyday energy, libido, and overall vitality.

**prodentim**

prodentim is a forward-thinking oral wellness blend crafted to nurture and maintain a balanced mouth microbiome.

**revitag**

revitag is a daily skin-support formula created to promote a healthy complexion and visibly diminish the appearance of skin tags.

**neuro genica**

neuro genica is a dietary supplement formulated to support nerve health and ease discomfort associated with neuropathy.

**sleep lean**

sleeplean is a US-trusted, naturally focused nighttime support formula that helps your body burn fat while you rest.

**memorylift**

memorylift is an innovative dietary formula designed to naturally nurture brain wellness and sharpen cognitive performance.

Pinco qeydiyyatı pulsuzdur. Yeni oyunçular üçün xüsusi təkliflər burada — pinco qeydiyyat. Pinco betdə canlı oyunlara baxmaq mümkündür.

Pinco kazino yeni dizaynla fərqlənir.

admagnet.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

trafficcore.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickempire.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

adengine.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

promojet.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

trafficedge.click – Found practical insights today; sharing this article with colleagues later.

marketlaunch.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

ranklift.click – Navigation felt smooth, found everything quickly without any confusing steps.

rankfuel.click – Found practical insights today; sharing this article with colleagues later.

adshift.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

growthsphere.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

marketgenius.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

growthwave.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

digitalboost.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickmastery.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

nextlevelmarketing.click – Found practical insights today; sharing this article with colleagues later.

clicktogrow.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

convertmore.click – Navigation felt smooth, found everything quickly without any confusing steps.

clickdriven.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

adverto.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

engagenow.click – Found practical insights today; sharing this article with colleagues later.

clickedge.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

digiloom.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

leadmagnet.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

metareach.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

resultsfirst.click – Content reads clearly, helpful examples made concepts easy to grasp.

clicksthatsell.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

highroi.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

hyperclick.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickorbit.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickifypro.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickfusion.click – Found practical insights today; sharing this article with colleagues later.

clickmetric.click – Content reads clearly, helpful examples made concepts easy to grasp.

techify.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

codespark.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

quantumclick.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

innoclick.click – Content reads clearly, helpful examples made concepts easy to grasp.

nanotech.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

techpilot.click – Found practical insights today; sharing this article with colleagues later.

promopulse.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

smartlogic.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

leadsrocket.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

targetboost.click – Navigation felt smooth, found everything quickly without any confusing steps.

engagehub.click – Navigation felt smooth, found everything quickly without any confusing steps.

leadgenius.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

growtharena.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

brandshine.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

brandreach.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickreach.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

growthmind.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

digitalrise.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

leadlaunch.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

advisionpro.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

adspherepro.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

Csatlakozz a Casino Royale közösséghez, és játssz a kedvenc futballmérkőzéseidre. A játékosok imádják a Casino Royale exkluzív bónuszait és ajánlatait. Érdemes megnézni a casino royale poker game kategóriát, ha szereted a stratégiát. Keresd meg a nyerő kezet a Casino Royale asztalán.

A Casino Royale stream Deutsch verzió is elérhető online. A mobil apk lehetővé teszi, hogy mindig elérd kedvenc játékaidat. A Casino Royale 100 no deposit bonus codes lehetőséget ad kipróbálni a játékokat. Kezdd el a játékot ingyenes demó módban. Csatlakozz most, és szerezd meg a bónuszodat. A Palms Royale Casino Sofia igazi különlegesség. A játékok modern technológiával működnek.

adsprint.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

brandfuel.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

promopath.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

adreachpro.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

marketpilot.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

marketfuel.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickscale.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

trafficsphere.click – Found practical insights today; sharing this article with colleagues later.

adlift.click – Found practical insights today; sharing this article with colleagues later.

clickgurus.click – Navigation felt smooth, found everything quickly without any confusing steps.

clickprohub.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

seostreampro.click – Found practical insights today; sharing this article with colleagues later.

clickforce.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

brandmagnet.click – Content reads clearly, helpful examples made concepts easy to grasp.

clickenginepro.click – Content reads clearly, helpful examples made concepts easy to grasp.

seojet.click – Found practical insights today; sharing this article with colleagues later.

trafficstream.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

trafficmind.click – Content reads clearly, helpful examples made concepts easy to grasp.

promobridge.click – Content reads clearly, helpful examples made concepts easy to grasp.

marketscope.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

seotrack.click – Navigation felt smooth, found everything quickly without any confusing steps.

promocloud.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

digitaltrack.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickgrow.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

seopath.click – Navigation felt smooth, found everything quickly without any confusing steps.

Fedezd fel a legújabb nyerőgépeket és bónuszokat a nine casino oldalán. Használd a bonus code lehetőségeket, és növeld a nyereményed Bónuszok aktiválása. A nine casino promo code 2025 különleges ajándékokat ad

A nine casino alternative link segítségével mindig beléphetsz A nine casino slot kínálat rengeteg szórakozást biztosít. A nine casino code promo extra lehetőségeket nyújt. A nine casino slots széles választéka elérhető online

A nine casino promo code no deposit bonus codes új lehetőségeket ad. A nine casino kifizetés egyszerű és biztonságos. A nine casino app download mobilon is könnyen telepíthető

marketrise.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

webimpact.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

brandtrail.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

digitalpeak.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

seoforce.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

adtrend.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

advista.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

seoconnect.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

trafficrise.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

growthcraft.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

seoorbit.click – Found practical insights today; sharing this article with colleagues later.

growthflow.click – Found practical insights today; sharing this article with colleagues later.

seostream.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

seohero.click – Content reads clearly, helpful examples made concepts easy to grasp.

digitallift.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

promoscope.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

trafficstorm.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

promovix.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

growthmatrix.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

resultsdrive.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

proclicklab.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

rapidleads.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

nextlevelads.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

boosttraffic.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

virallaunch.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickvoltage.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

trafficsprintpro.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

leadvector.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

rankvector.click – Navigation felt smooth, found everything quickly without any confusing steps.

clickimpact.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

leadfusionlab.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

adflowhub.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

clickstreampro.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

marketstorm.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

adsummit.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

advector.click – Navigation felt smooth, found everything quickly without any confusing steps.

adnexo.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

growthnexus.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

growthpilotpro.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

adstreampro.click – Content reads clearly, helpful examples made concepts easy to grasp.

promosprinter.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

adscalehub.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

scalemaster.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

promovoltage.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickdynamics.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

salesvelocity.click – Found practical insights today; sharing this article with colleagues later.

clickmotion.click – Found practical insights today; sharing this article with colleagues later.

growelite.click – Found practical insights today; sharing this article with colleagues later.

growthsignal.click – Found practical insights today; sharing this article with colleagues later.

adlaunchpro.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

marketsignal.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

promorocket.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

growthstream.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

primedigital.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

marketforge.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

adfusionlab.click – Content reads clearly, helpful examples made concepts easy to grasp.

promopilotpro.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

conversionlab.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

adcruise.click – Navigation felt smooth, found everything quickly without any confusing steps.

clickpioneer.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickvero.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

conversionpilot.click – Found practical insights today; sharing this article with colleagues later.

adelevatepro.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

trafficgear.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

adtrailblaze.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

A heti cashback sokszor jól jön, ha sportfogadást és slotokat is játszol.

A Malina Casino 6-os promóció egész jó a kezdőknek. A Malina bonus code néha extra free spin-t is ad.

A Malina Casino fogadas élő módban is remek. Sokan használják ezt élő fogadásokhoz, érdemes ránézni → malina casino. A Malina Casino reviews nagyon sok pozitív visszajelzést tartalmaz.

A Malina Casino legit kérdésre a legtöbb review igent mond. A Malina Casino 30 bónusz ajánlata érdekes kezdőknek. A Malina Casino bonus codes sokszor működőképesek. A Malina Casino kurzübersicht minden fontosat megmutat.

leadmatrixpro.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

trafficflowpro.click – Content reads clearly, helpful examples made concepts easy to grasp.

ranksprint.click – Found practical insights today; sharing this article with colleagues later.

promomatrix.click – Navigation felt smooth, found everything quickly without any confusing steps.

growthcruise.click – Navigation felt smooth, found everything quickly without any confusing steps.

https://t.me/Top_BestCasino/118

conversionboost.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

elitefunnels.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

marketcruise.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

leadvoltage.click – Found practical insights today; sharing this article with colleagues later.

leadforgepro.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

conversionpulse.click – Found practical insights today; sharing this article with colleagues later.

adorbitpro.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

trafficprime.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

growilo.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

conversionprime.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

seohub.click – Content reads clearly, helpful examples made concepts easy to grasp.

clickvoyage.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

brandsprint.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

funneledge.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

Yeni başlayanlar üçün Pinco bonusları olduqca sərfəlidir. Pinco canlı casino masaları 24/7 açıqdır. Aviator həvəskarları üçün burada geniş məlumat var — aviator pinco. Pinko tətbiqində oyunçu interfeysi çox rahatdır.

Pinco tətbiqi canlı oyunlarda yüksək stabilik təqdim edir. Futbol bahisləri üçün Pinco əmsalları stabil və ədalətlidir. Pinko aplikasiyası yeni başlayanların işini asanlaşdırır.

Pinko menyusu çox sadə və anlaşıqlıdır. Pinco oyunçuların seçimlərinə uyğun təkliflər yaradır.

Pinko tətbiqi oyun prosesində donma yaratmır.

websuccess.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

roiboost.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickstormpro.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

seostorm.click – Content reads clearly, helpful examples made concepts easy to grasp.

clickdynasty.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

traffichive.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickvolume.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

rankcraft.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

marketboostpro.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

clickhustle.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

leaddash.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickmomentum.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

leadmachine.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

Pinco ilə oyunlara başlamaq çox rahatdır, xüsusilə mobil versiya hər yerdə oynamaq imkanı yaradır. domen.com Girişdən sonra yüksək RTP-li slotlar və aviator kimi populyar oyunlar əlçatan olur. Pinco Azərbaycan oyunçularına yüksək uduş şansı təklif edir.

Pinco yeni giriş ünvanı həmişə aktiv və təhlükəsizdir. Pinco aviator oyunu çox populyardır və yüksək emosiyalar yaşadır. Pinco casino oyunları geniş kateqoriyalara bölünür

Pinco login bölməsi sadə dizayna malikdir. Pinco canlı mərc real vaxtda yüksək əmsallar təklif edir. Pinco APK Azərbaycan üzrə ən çox yüklənən tətbiqlərdən biridir. Pinco casino apk indir daha sabit performans verir.

marketoptimizer.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

leadharbor.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clicklabpro.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

hyperleads.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickvortex.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

leadorigin.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

clickpremier.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clickfire.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

trafficgenius.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickcatalyst.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

adoptimizer.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

leadvelocity.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

seoquantum.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

admetric.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickfunnelspro.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

clickauthority.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

adblaze.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

trafficpilotpro.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

boostfunnels.click – Content reads clearly, helpful examples made concepts easy to grasp.

rankdrive.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

clickace.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

rankwizard.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickwaveagency.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

adspectrum.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

clicklegends.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

seotitan.click – Found practical insights today; sharing this article with colleagues later.

growthclicks.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

seoaccelerate.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

digitalfunnels.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

viraltraffic.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

ranktunnel.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

rankmaster.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

seosurge.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

brandamplify.click – Content reads clearly, helpful examples made concepts easy to grasp.

clickcampaign.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

webpromoter.click – Navigation felt smooth, found everything quickly without any confusing steps.

adstrigger.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

trafficengine.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

reachoptimizer.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

marketactivator.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

boostmetrics.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

adswizard.click – Found practical insights today; sharing this article with colleagues later.

marketdriver.click – Found practical insights today; sharing this article with colleagues later.

conversionforce.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

promoseeder.click – Content reads clearly, helpful examples made concepts easy to grasp.

rankclicker.click – Content reads clearly, helpful examples made concepts easy to grasp.

adscatalyst.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

brandfunnels.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

digitalpropel.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

leadspike.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

trafficcrafter.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

conversionedge.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

clickrevamp.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

digitalkickstart.click – Found practical insights today; sharing this article with colleagues later.

optimizetraffic.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

rankpath.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

trafficmagnet.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

profitfunnels.click – Found practical insights today; sharing this article with colleagues later.

adsgrowthengine.click – Found practical insights today; sharing this article with colleagues later.

marketingpulse.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickperform.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

leadharvest.click – Navigation felt smooth, found everything quickly without any confusing steps.

seoigniter.click – Navigation felt smooth, found everything quickly without any confusing steps.

adsdominator.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

markethyper.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

adflowmaster.click – Found practical insights today; sharing this article with colleagues later.

clickstrategy.click – Content reads clearly, helpful examples made concepts easy to grasp.

brandoptimizer.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

growthnavigator.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

adprecision.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

trafficbuilderpro.click – Navigation felt smooth, found everything quickly without any confusing steps.

clicktrailboost.click – Found practical insights today; sharing this article with colleagues later.

ranktactics.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

clickchampion.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

marketexpander.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

conversionmatrix.click – Navigation felt smooth, found everything quickly without any confusing steps.

brandmomentum.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

leadoptimizer.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

Your article helped me a lot, is there any more related content? Thanks! https://www.binance.com/sk/register?ref=WKAGBF7Y

optirank.shop – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

rankcharge.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

rankflow.shop – Appreciate the typography choices; comfortable spacing improved my reading experience.

seolaunch.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

rankhive.shop – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

authoritygrowthengine.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickoptimizationhub.shop – Content reads clearly, helpful examples made concepts easy to grasp.

digitalmarketingzone.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

leadconversionstudio.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

proleadgeneration.shop – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

digitalpresencelab.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

fullservicemarketing.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

expertseostrategies.shop – Content reads clearly, helpful examples made concepts easy to grasp.

onlinebusinessbooster.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

prolevelmarketinghub.shop – Navigation felt smooth, found everything quickly without any confusing steps.

clickconversionpro.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

marketingsupportcenter.shop – Navigation felt smooth, found everything quickly without any confusing steps.

authorityranklabs.shop – Navigation felt smooth, found everything quickly without any confusing steps.

rankblaze.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

smartgrowthengine.shop – Navigation felt smooth, found everything quickly without any confusing steps.

clickmarketingcenter.shop – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

digitalperformancelab.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

powerfulgrowthagency.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

creativeclicksagency.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

superiorrankingstudio.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

smarttrafficboost.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

maximumtrafficservice.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

creativegrowthagency.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

seoagencysolutions.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

onlinerankingstudio.shop – Found practical insights today; sharing this article with colleagues later.

digitalconversionlab.shop – Navigation felt smooth, found everything quickly without any confusing steps.

ultimaterankbooster.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

backlinkhub.shop – Navigation felt smooth, found everything quickly without any confusing steps.

webauthorityboost.shop – Content reads clearly, helpful examples made concepts easy to grasp.

globalmarketingexperts.shop – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

organicgrowthcenter.shop – Navigation felt smooth, found everything quickly without any confusing steps.

ultimaterankboost.shop – Appreciate the typography choices; comfortable spacing improved my reading experience.

seoenhancementpro.shop – Found practical insights today; sharing this article with colleagues later.

brandvisibilitypro.shop – Navigation felt smooth, found everything quickly without any confusing steps.

strategicseoagency.shop – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

ultimatetrafficnetwork.shop – Appreciate the typography choices; comfortable spacing improved my reading experience.

premiumtrafficengine.shop – Content reads clearly, helpful examples made concepts easy to grasp.

onlinesuccesssystem.shop – Navigation felt smooth, found everything quickly without any confusing steps.

authorityrankingstudio.shop – Content reads clearly, helpful examples made concepts easy to grasp.

onlinegrowthengine.shop – Navigation felt smooth, found everything quickly without any confusing steps.

virallaunch.shop – Bookmarked this immediately, planning to revisit for updates and inspiration.

focusedgrowthagency.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

nextgenmarketinghub.shop – Content reads clearly, helpful examples made concepts easy to grasp.

brandsuccessstudio.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

growthpilot.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

authoritybuildingcenter.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

professionalseostudio.shop – Content reads clearly, helpful examples made concepts easy to grasp.

nextlevelseohq.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

probacklinknetwork.shop – Content reads clearly, helpful examples made concepts easy to grasp.

seobacklinksolutions.shop – Navigation felt smooth, found everything quickly without any confusing steps.

serpstream.shop – Bookmarked this immediately, planning to revisit for updates and inspiration.

digitalsuccesspoint.shop – Appreciate the typography choices; comfortable spacing improved my reading experience.

leadgenerationworks.shop – Color palette felt calming, nothing distracting, just focused, thoughtful design.

premiumseoservice.shop – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

digitalperformancecenter.shop – Loved the layout today; clean, simple, and genuinely user-friendly overall.

Thanks , I’ve recently been searching for info about this topic for ages and yours is the best I have discovered so far. But, what concerning the bottom line? Are you certain concerning the source?

advancedmarketingsystems.shop – Bookmarked this immediately, planning to revisit for updates and inspiration.

rankpro.shop – Found practical insights today; sharing this article with colleagues later.

elitemarketingsystems.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

powerrankoptimization.shop – Found practical insights today; sharing this article with colleagues later.

branddevelopmentworks.shop – Content reads clearly, helpful examples made concepts easy to grasp.

These are some of the most important issues we’ll face over the next few decades.

pixelmint.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

novaclicks.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

hyperrank.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

digitalbrandingworks.shop – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

trafficgenerationpro.shop – Appreciate the typography choices; comfortable spacing improved my reading experience.

This is a great blog. Thank you for the very informative post.

Greetings! This is my first visit to your blog! We are a collection of volunteers and starting a new initiative in a community in the same niche. Your blog provided us beneficial information. You have done a wonderful job!

Appreciation for taking the time to discuss this topic, I would love to discover more on this topic. If viable, as you gain expertise, would you object to updating the website with further information? It is tremendously beneficial for me.

peakclicks.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

rankgrid.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickforgehub.click – Found practical insights today; sharing this article with colleagues later.

turborank.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

rapidboost.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

Im impressed. I dont think Ive met anyone who knows as much about this subject as you do. Youre truly well informed and very intelligent. You wrote something that people could understand and made the subject intriguing for everyone. Really, great blog youve got here.

Very often I go to see this blog. It very much is pleasant to me. Thanks the author

Hiya, I am really glad I have found this information. Nowadays bloggers publish only about gossip and net stuff and this is actually frustrating.

Good site! I truly love how it is easy on my eyes it is. I am wondering how I might be notified when a new post has been made. I’ve subscribed to your RSS which may do the trick? Have a great day!

We’re developing some community services to respond to this, and your blog is helpful.

Took me time to read all the comments, but I really enjoyed the article. It proved to be Very helpful to me and I am sure to all the commenters here It’s always nice when you can not only be informed, but also entertained I’m sure you had fun writing this article.

Simply wish to say the frankness in your article is surprising.

That’s some inspirational stuff. Never knew that opinions might be this varied. Thanks for all the enthusiasm to supply such helpful information here.

A thoughtful insight and ideas I will use on my blog. You’ve obviously spent some time on this. Congratulations

Very often I go to see this blog. It very much is pleasant to me. Thanks the author

The post is absolutely great! Lots of great info and inspiration, both of which we all need! Also like to admire the time and effort you put into your blog and detailed information you offer! I will bookmark your website!

clickmatic.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

rankzilla.click – Found practical insights today; sharing this article with colleagues later.

rankpilotpro.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

rankflare.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

rankorbit.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

I would share your post with my sis.

rankthread.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

rankmint.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

rankzone.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

rankburst.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

clickorigin.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickphase.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickengineer.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

viralcore.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

Our family had similar issues, thanks.

rankverse.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

clickflux.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

Vous recherchez un casino en ligne France à la fois fiable et divertissant ? Découvrez notre liste des meilleurs sites de casino où jouer ! Notre équipe évalue chaque plateforme selon des critères précis : la licence, la variété de jeux, la rapidité des paiements et l’expérience utilisateur. Après analyse, le meilleur casino en ligne reste Winamax, reconnu pour sa sécurité et sa régulation exemplaire. Notre classement de 2025 réunit les casinos en ligne les plus adaptés aux joueurs français, garantissant confiance, transparence et plaisir de jeu responsable.

Déterminer quel casino en ligne est réellement adapté pour miser de l’argent véritable s’avère bien plus délicat qu’on pourrait le penser. En 2025, le secteur français des jeux virtuels connaît une croissance rapide, mettant à disposition plus de 200 plateformes certifiées accessibles aux joueurs nationaux. Cette multitude d’options rend la sélection d’un site fiable et agréable encore plus exigeante.C’est pour cette raison que notre classement s’appuie sur une analyse rigoureuse. L’ensemble des casinos en argent réel mentionnés ici ont été examinés en détail avant d’être ajoutés. La sécurité des utilisateurs demeure au cœur de nos priorités, et notre objectif est de vous éviter les dangers associés aux sites non fiables, de plus en plus nombreux sur le web.

rankhero.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

maximaclick.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickpeak.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

clickstreamer.click – Content reads clearly, helpful examples made concepts easy to grasp.

rankquest.click – Content reads clearly, helpful examples made concepts easy to grasp.

rankboostx.click – Navigation felt smooth, found everything quickly without any confusing steps.

clickalley.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickanchor.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

propelclick.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickattic.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

digitalshift.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

clicklance.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

rankjet.click – Navigation felt smooth, found everything quickly without any confusing steps.

nextclicks.click – Content reads clearly, helpful examples made concepts easy to grasp.

ranklogic.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

clicklyst.click – Navigation felt smooth, found everything quickly without any confusing steps.

ranknova.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

growthlane.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

rankstack.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickspider.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

rankloom.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

rankmaximo.click – Content reads clearly, helpful examples made concepts easy to grasp.

swiftboost.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickrealm.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

ultraclicks.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clickamplify.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickcrafted.click – Content reads clearly, helpful examples made concepts easy to grasp.

I loved your idea there, I tell you blogs are so exciting sometimes like looking into people’s private life’s and work. Every new remark wonderful in its own right.

webreach.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

clicklegend.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

marketingsignal.click – Content reads clearly, helpful examples made concepts easy to grasp.

Your article helped me a lot, is there any more related content? Thanks! https://www.binance.com/hu/register?ref=IQY5TET4

Oh my goodness! an amazing article. Great work.

I discovered your weblog site on google and verify just a few of your early posts. Proceed to maintain up the very good operate. I simply further up your RSS feed to my MSN News Reader.

I believe this web site has some really wonderful info for everyone : D.

digitalreach.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

digitalascend.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

webinfluence.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

growthaccelerator.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

leadtrajectory.click – Found practical insights today; sharing this article with colleagues later.

Le site web 1xbet apk propose des informations sur les paris sportifs, les cotes et les evenements en direct. Football, tournois populaires, cotes et statistiques y sont presentes. Ce site est ideal pour se familiariser avec les fonctionnalites de la plateforme.

searchcommand.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

Envie de parier 1xbet rdc telecharger est une plateforme de paris sportifs en ligne pour la Republique democratique du Congo. Football et autres sports, paris en direct et d’avant-match, cotes, resultats et statistiques. Presentation des fonctionnalites du service.

marketingorbit.click – Navigation felt smooth, found everything quickly without any confusing steps.

rankvelocity.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

marketingdrive.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

digitalgrowthhq.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

Great blog here! Additionally your website rather a lot up very fast! What host are you the usage of? Can I get your associate link for your host? I desire my website loaded up as fast as yours lol

Simply want to say your article is as amazing. The clarity in your post is just great and i can assume you’re an expert on this subject. Fine with your permission allow me to grab your feed to keep up to date with forthcoming post. Thanks a million and please keep up the gratifying work.

Online 1xbet apk rdc est une plateforme de paris sportifs en ligne. Championnats de football, cotes en direct et resultats sont disponibles. Page d’information sur le service et ses fonctionnalites pour les utilisateurs de la region.

Simply wish to say the frankness in your article is surprising.

I think that may be an interesting element, it made me assume a bit. Thanks for sparking my considering cap. On occasion I get so much in a rut that I simply really feel like a record.

I was suggested this website by my cousin. I am not sure whether this post is written by him as no one else know such detailed about my difficulty. You are wonderful! Thanks!

I came across an article that talks about the same thing but even more and when you go deeper.

growthsystems.click – Overall, professional vibe here; trustworthy, polished, and pleasantly minimal throughout.

rankvelocity.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

trafficlogic.click – Color palette felt calming, nothing distracting, just focused, thoughtful design.

trafficpath.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

webtrafficpro.click – Bookmarked this immediately, planning to revisit for updates and inspiration.

very good post, i certainly love this web site, keep on it

Hi my family member! I want to say that this article is amazing, great written and include approximately all important infos. I’d like to see more posts like this .

Hi, I just hopped over to your web-site through StumbleUpon. Not somthing I might typically browse, but I liked your views none the less. Thanks for making something worthy of reading through.

I dont think I’ve read anything like this before. So good to find somebody with some original thoughts on this subject. cheers for starting this up. This blog is something that is needed on the web, someone with a little originality.

I think other website proprietors should take this web site as an model, very clean and great user pleasant style and design .

Нужен эвакуатор? вызвать эвакуатор дешево и быстро быстрый выезд по Санкт-Петербургу и области. Аккуратно погрузим легковое авто, кроссовер, мотоцикл. Перевозка после ДТП и поломок, помощь с запуском/колесом. Прозрачная цена, без навязываний.

Нужны заклепки? заклепка вытяжная глухая нержавеющая для прочного соединения листового металла и профиля. Стойкость к коррозии, аккуратная головка, надежная фиксация даже при вибрациях. Подбор размеров и типа борта, быстрая отгрузка и доставка.

Лучший выбор дня: Продать привилегированные акции — скупка в Москве

Нужен эвакуатор? эвакуатор спб быстрый выезд по Санкт-Петербургу и области. Аккуратно погрузим легковое авто, кроссовер, мотоцикл. Перевозка после ДТП и поломок, помощь с запуском/колесом. Прозрачная цена, без навязываний.

I don’t know if it’s just me or if everybody else experiencing issues with your site. It appears as though some of the written text on your content are running off the screen. Can someone else please provide feedback and let me know if this is happening to them as well? This could be a problem with my web browser because I’ve had this happen before. Appreciate it

How long does it take you to write an article like this?

I don’t normally comment but I gotta say appreciate it for the post on this one : D.

rankvelocity.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

Great info! Keep post great articles.

hey thanks for the info. appreciate the good work

I simply could not leave your site before suggesting that I actually enjoyed the usual info a person supply in your visitors? Is going to be back often to inspect new posts

If wings are your thing, Tinker Bell’s sexy Halloween costume design is all grown up.

Kèo nhà cái bóng đá hôm nay mới nhất. Xem tỷ lệ kèo nhà cái 5 trực tuyến tối đêm nay chuẩn xác. Tỷ lệ kèo cá cược keonhacai 55 trực tiếp nhanh nhất 24h qua.

Expand details: https://upokerth.com/wp-content/pgs/cassinos-moveis-2025.html

Today’s Focus: http://www.silveredgecoop.com/markets/stocks.php?article=abnewswire-2025-12-4-the-ultimate-guide-to-buying-facebook-advertising-accounts-what-must-be-known

Hits of the Day: https://realitybasedgroup.com/pages/what-is-a-cashback-bonus-and-how-to-use-it.html

Нужна косметика? корейская косметика из кореи большой выбор оригинальных средств K-beauty. Уход для всех типов кожи, новинки и хиты продаж. Поможем подобрать продукты, выгодные цены, акции и оперативная доставка по Алматы.

I truly appreciate this post. I have been looking everywhere for this! Thank goodness I found it on Bing. You have made my day! Thank you again

While this issue can vexed most people, my thought is that there has to be a middle or common ground that we all can find. I do value that you’ve added pertinent and sound commentary here though. Thank you!

I love what you’ve created here, this is definitely one of my favorite sites to visit.

If most people wrote about this subject with the eloquence that you just did, I’m sure people would do much more than just read, they act. Great stuff here. Please keep it up.

Only a smiling visitor here to share the love (:, btw outstanding style and design .

Good post. I study something more difficult on different blogs everyday. It’s going to always be stimulating to learn content material from other writers and observe a little bit one thing from their store. I’d prefer to use some with the content material on my blog whether you don’t mind. Natually I’ll give you a link in your web blog. Thanks for sharing.

leadmechanics.click – Loved the layout today; clean, simple, and genuinely user-friendly overall.

clickboostlab.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

rankexpansion.click – Content reads clearly, helpful examples made concepts easy to grasp.

rankcontrol.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

searchlift.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

Assume you are doing good linking to position you on the first pages of search engines.

I think this is among the so much vital info for me. And i’m happy reading your article. But wanna remark on few common issues, The site style is wonderful, the articles is really excellent : D. Just right job, cheers

Looking for a casino? elon casino: slots, live casino, bonus offers, and tournaments. We cover the rules, wagering requirements, withdrawals, and account security. Please review the terms and conditions before playing.

Excellent article!! I am an avid reader of your website:D keep on posting that good content. and I’ll be a regular visitor for a very long time!!

Click This – This deserves way more attention.

Learn More – I feel like you explained exactly what I’ve been thinking.

Nevertheless, it’s all carried out with tongues rooted solidly in cheeks, and everybody has got nothing but absolutely love for their friendly neighborhood scapegoat. In reality, he is not merely a pushover. He is simply that extraordinary breed of person solid enough to take all that good natured ribbing for what it really is.

Thanks pertaining to discussing the following superb written content on your site. I ran into it on the search engines. I will check back again if you publish extra aricles.

You appear to know so much about this, and I see you’re a published author. Thanks

Wish I’d thought of this. Am in the field, but I procrastinate alot and haven’t written as much as I’d like. Thanks.

Amazing article, cheers, I will bookmark you now.

Нужен трафик и лиды? сайт студии avigroup SEO-оптимизация, продвижение сайтов и реклама в Яндекс Директ: приводим целевой трафик и заявки. Аудит, семантика, контент, техническое SEO, настройка и ведение рекламы. Работаем на результат — рост лидов, продаж и позиций.

Hi, I just hopped over to your web-site through StumbleUpon. Not somthing I might typically browse, but I liked your views none the less. Thanks for making something worthy of reading through.

Thank you, I have just been searching for information about this topic for ages and yours is the greatest I’ve discovered till now. But, what about the conclusion? Are you sure about the source?

Makes sense to me.

thank, I thoroughly enjoyed reading your article. I really appreciate your wonderful knowledge and the time you put into educating the rest of us.

Thank you for your sharing. I am worried that I lack creative ideas. It is your article that makes me full of hope. Thank you. But, I have a question, can you help me? https://accounts.binance.com/ru-UA/register-person?ref=JVDCDCK4

Clear, concise and easy to access.

With internet full of dupe articles it is nice to find original content like yours thank you so very much.

Hello there! I really enjoy reading your blog! If you keep making amazing posts like this I will come back every day to keep reading.

I enjoy your blog posts, saved to my bookmarks!

owntheserp.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

hacktheclick.click – Pages loaded fast, images appeared sharp, and formatting stayed consistent.

netuplift.click – Appreciate the typography choices; comfortable spacing improved my reading experience.

clickdomination.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

zeroposition.click – Content reads clearly, helpful examples made concepts easy to grasp.

Thank you for the auspicious writeup.

Thanks for your patience and sorry for the inconvenience!

Hiya, I am really glad I have found this information. Nowadays bloggers publish only about gossip and net stuff and this is actually frustrating.

I was reading through some of your content on this internet site and I believe this web site is very informative ! Continue posting .

Visit Site – Layout is crisp, browsing is easy, and content feels trustworthy and clear.

It is perfect time to make some plans for the future and it is time to be happy. I’ve read this post and if I could I want to suggest you some interesting things or suggestions. Perhaps you can write next articles referring to this article. I wish to read more things about it!

Thanks a bunch for sharing this with all people you really recognize what you are talking about! Bookmarked. Kindly also seek advice from my web site =). We can have a link alternate contract between us!

Unquestionably believe that which you said. Your favorite reason seemed to be on the net the easiest thing to be aware of. I say to you, I certainly get annoyed while people consider worries that they plainly don’t know about. You managed to hit the nail on the head. Will probably be back to get more. Thanks

Hiya, I am really glad I have found this information. Nowadays bloggers publish only about gossip and net stuff and this is actually frustrating.

A neighbor of mine encouraged me to take a look at your blog site couple weeks ago, given that we both love similar stuff and I will need to say I am quite impressed.

I like to spend my free time by scaning various internet recourses. Today I came across your site and I found it is as one of the best free resources available! Well done! Keep on this quality!

купить дайсон стайлер с насадками для волос официальный сайт цен… fen-dn-kupit-11.ru .

дайсон стайлер для волос купить цена с насадками официальный сай… fen-dn-kupit-11.ru .

фен дайсон купить официальный fen-dn-kupit-11.ru .

фен купить дайсон в москве fen-dn-kupit-11.ru .

What’s Happening i’m new to this, I stumbled upon this I’ve found It positively useful and it has aided me out loads. I hope to contribute & help other users like its aided me. Great job.

Very often I go to see this blog. It very much is pleasant to me. Thanks the author

Aw, this was a very nice post. In idea I wish to put in writing like this moreover taking time and precise effort to make an excellent article! I procrastinate alot and by no means seem to get something done.

официальный сайт дайсон стайлер для волос купить цена с насадкам… официальный сайт дайсон стайлер для волос купить цена с насадкам… .

купить стайлер дайсон официальный сайт купить стайлер дайсон официальный сайт .

купить дайсон в москве оригинал fen-dn-kupit-12.ru .

дайсон стайлер для волос купить официальный сайт с насадками цен… дайсон стайлер для волос купить официальный сайт с насадками цен… .

пылесос дайсон купить в казани pylesos-dn-1.ru .

дайсон официальный сайт стайлер купить stajler-dsn-1.ru .

купить дайсон фен в москве у официального дилера stajler-dsn.ru .

dyson фен купить оригинал dyson фен купить оригинал .

пылесос dyson v15 absolute купить pylesos-dn-1.ru .

купить стайлер дайсон официальный сайт купить стайлер дайсон официальный сайт .

фен дайсон купить оригинал фен дайсон купить оригинал .

купить фен дайсон официальный stajler-dsn-1.ru .

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

пылесос дайсон animal купить пылесос дайсон animal купить .

купить пылесос дайсон новосибирск pylesos-dn-kupit-1.ru .

ростов купить пылесос дайсон pylesos-dn-kupit.ru .

пылесос дайсон v12 купить пылесос дайсон v12 купить .

пылесос дайсон беспроводной купить в москве цена pylesos-dn-kupit-2.ru .

ростов купить стайлер дайсон stajler-dsn.ru .

дайсон купить стайлер для волос с насадками цена официальный сай… дайсон купить стайлер для волос с насадками цена официальный сай… .

купить аккумулятор пылесос dyson купить аккумулятор пылесос dyson .

стайлер для волос дайсон с насадками официальный сайт купить цен… стайлер для волос дайсон с насадками официальный сайт купить цен… .

фен купить dyson оригинал fen-dn-kupit-12.ru .

How do I subscribe to your blog? Thanks for your help.

дайсон официальный сайт стайлер для волос с насадками цена купит… stajler-dsn-1.ru .

купить пылесос дайсон новосибирск pylesos-dn-2.ru .

дайсон пылесос купить в москве оригинал pylesos-dsn.ru .

пылесос дайсон купить в перми pylesos-dn-kupit-1.ru .

пылесос дайсон купить интернет pylesos-dn-kupit.ru .

пылесос дайсон купить в рязани пылесос дайсон купить в рязани .

стайлер дайсон цена для волос с насадками официальный сайт купит… stajler-dsn.ru .

стайлер дайсон купить оригинал официальный сайт dn-fen-kupit.ru .

пылесос дайсон купить в перми pylesos-dn-1.ru .

дайсон стайлер купить официальный сайт цена для волос с насадкам… дайсон стайлер купить официальный сайт цена для волос с насадкам… .

дайсон фен оригинал цена дайсон фен оригинал цена .

Saw your material, and hope you publish more soon.

купить беспроводный пылесос дайсон в москве pylesos-dsn.ru .

фен купить dyson оригинал stajler-dsn-1.ru .

купить пылесос дайсон в ростове на дону pylesos-dn-kupit-1.ru .

пылесос дайсон купить в воронеже пылесос дайсон купить в воронеже .

купить пылесос dyson v15 москва pylesos-dn-kupit.ru .

купить пылесос dyson v15 detect купить пылесос dyson v15 detect .

купить пылесос дайсон беспроводной v15 купить пылесос дайсон беспроводной v15 .

пылесос дайсон купить в ульяновске pylesos-dn-kupit-2.ru .

вертикальные пылесосы дайсон купить в москве вертикальные пылесосы дайсон купить в москве .

пылесос дайсон v15 купить пылесос дайсон v15 купить .

пылесосы дайсон v11 купить pylesos-dsn.ru .

пылесос дайсон v15 absolute купить pylesos-dn-kupit.ru .

дайсон пылесос купить в екатеринбурге дайсон пылесос купить в екатеринбурге .

купить пылесос дайсон абсолют купить пылесос дайсон абсолют .

пылесос дайсон беспроводной купить оригинал pylesos-dn-kupit-2.ru .

My name Card – I wish I found this earlier!

пылесос дайсон купить во владимире pylesos-dsn-1.ru .

A wholly agreeable point of view, I think primarily based on my own experience with this that your points are well made, and your analysis on target.

My Profile – I admire how detailed you are. It makes learning easier.

купить пылесос dyson v15 detect купить пылесос dyson v15 detect .

Hello there I am so delighted I found your weblog, I really found you by mistake, while I was searching on Google for something else, Anyhow I am here now and would just like to say cheers for a remarkable post and a all round exciting blog (I also love the theme/design), I don’t have time to browse it all at the moment but I have book-marked it and also included your RSS feeds, so when I have time I will be back to read a lot more, Please do keep up the superb work.

These are some of the most important issues we’ll face over the next few decades.

вертикальные пылесосы дайсон купить в москве вертикальные пылесосы дайсон купить в москве .

888slot apk có chính sách “thưởng nóng” – thắng lớn sẽ được CSKH gọi điện chúc mừng và tặng thêm giftcode. TONY01-06H

Very fine blog.

пылесос дайсон 2025 купить dn-pylesos-kupit.ru .

Your point of view caught my eye and was very interesting. Thanks. I have a question for you. https://www.binance.info/register?ref=IXBIAFVY

My name Card – This post is worth everyone’s attention. Where can I find out more?

Your idea is outstanding; the issue is something that not enough persons are speaking intelligently about. I’m very happy that I stumbled throughout this in my seek for one thing regarding this.

пылесос дайсон купить в белгороде пылесос дайсон купить в белгороде .

выпрямитель дайсон airstrait купить vypryamitel-dn.ru .

выпрямитель дайсон отзывы выпрямитель дайсон отзывы .

выпрямитель дайсон купить выпрямитель дайсон купить .

купить фен выпрямитель дайсон оригинал vypryamitel-dn-3.ru .

купить аккумулятор пылесос dyson купить аккумулятор пылесос dyson .

выпрямитель dyson airstrait pink выпрямитель dyson airstrait pink .

купить оригинальный дайсон дайсон выпрямитель vypryamitel-dn.ru .

пылесос дайсон купить в рязани пылесос дайсон купить в рязани .

купить фен выпрямитель дайсон купить фен выпрямитель дайсон .

выпрямитель dyson цена выпрямитель dyson цена .

лобня купить пылесос дайсон dn-pylesos.ru .

выпрямитель дайсон купить в екатеринбурге выпрямитель дайсон купить в екатеринбурге .

выпрямитель дайсон купить в ростове vypryamitel-dn.ru .

пылесос дайсон беспроводной купить в екатеринбурге пылесос дайсон беспроводной купить в екатеринбурге .

insightful action center – Ideas are easy to implement and relevant to everyday decisions.

trusted link center – Easy to explore, with all relevant information organized clearly.

выпрямитель dyson купить выпрямитель dyson купить .

business knowledge click – Well-organized articles, help digest insights quickly and efficiently.

dyson фен выпрямитель купить vypryamitel-dn-1.ru .

business knowledge tips – Very informative, applying insights in real scenarios is easy.

webignite.click – Navigation felt smooth, found everything quickly without any confusing steps.

digitalclimb.click – Navigation felt smooth, found everything quickly without any confusing steps.

backlinkhub.click – Content reads clearly, helpful examples made concepts easy to grasp.

купить выпрямитель дайсон оригинал купить выпрямитель дайсон оригинал .

industry knowledge click – Insights are clear, keeping readers informed and ready to act on new opportunities.

natural development guide – Encouraging content, moving forward feels organic and steady.

dyson пылесос v15 absolute dyson пылесос v15 absolute .

фен выпрямитель дайсон купить в тц багратионовская vypryamitel-dn.ru .

market collaboration hub – Informative advice, alliances explained clearly for market applications.

drive energy forward – Encouraging phrasing, demonstrating that forward energy fuels motivation and results.

discover new angles – Browsing here made it easy to think differently about next steps.

SmartRetailFlex – Easy-to-use interface supports fast browsing and smooth transactions.

выпрямитель дайсон отзывы выпрямитель дайсон отзывы .

купить выпрямитель дайсон оригинал vypryamitel-dn-1.ru .

FutureProspectsPro – Structured and clear, identifying long-term prospects is quick.

reliablebuycenter – Makes ordering online easy, safe, and efficient.

long-term value insights – Helpful lessons, partnership concepts are clearly explained.

easyshoponline – Intuitive platform, making online purchases simple and convenient.

professionalhub – Useful and concise, helps users build trustworthy business connections.

stepwise progress strategies – Easy-to-understand tips, makes moving forward with projects simpler.

пылесос дайсон купить в нижнем новгороде пылесос дайсон купить в нижнем новгороде .

trusted market network – Practical content, makes alliances easy to apply in actual markets.

clarity empowers steps – Gentle and encouraging, showing how insight makes moving forward easier.

ReliableBizResources – Organized presentation makes business content clear and credible.

enterprisegrowthhub – Very practical, strategies for enterprise alliances are clearly explained and usable.

securepurchasehub – Online shopping made simple, trustworthy, and efficient.

UnityFrameworkOnline – Professional and easy-to-use, enterprise frameworks are explained logically.

DiscoverInnovations – Fun and clear explanations, new concepts are easy to follow.

дайсон выпрямитель купить воронеж dsn-vypryamitel-1.ru .

фен выпрямитель дайсон купить в тц багратионовская dsn-vypryamitel.ru .

Aviator Demo http://www.aviator-plus.ru .

trusted network guide – Hub provides clarity, networking is simplified and actionable.

continuous learning tips – Feels motivating, with content that’s easy to absorb at your own pace.

фен выпрямитель дайсон airstrait фен выпрямитель дайсон airstrait .

dyson выпрямитель купить оригинал vypryamitel-dn-kupit.ru .

дайсон выпрямитель как отличить оригинал dsn-vypryamitel-4.ru .

growthplanningguide – Provides step-by-step tips for implementing growth strategies effectively.

выпрямитель для волос dyson airstrait ht01 vypryamitel-dn-kupit-1.ru .

фен выпрямитель дайсон купить в сургуте vypryamitel-dn-4.ru .

strategyinsider – Practical and informative, market strategies are easy to implement in real situations.

strategic market alliances – Easy to apply examples, shows how alliances work in real-world business situations.

progress made clear – Easy-to-follow tips, understanding is much faster and simpler.

InformedGrowthHub – Clear guidance, learning to make smart decisions has never been easier.

step-by-step strategy – Smooth and natural, showing progress comes from careful planning.

valuealliancesguide – Insights to create alliances that achieve measurable outcomes.

corporate links center – Informative platform, connecting with businesses feels organized and easy.

skillsforfutureleaders – Informative and actionable, developing future skills is easy to do with this platform.

shoplink – User-friendly and efficient, online shopping is quick and hassle-free.

EasyDigitalCart – User-friendly interface, buying products online feels simple.

alliances insight platform – Useful tips, simplifies how alliances operate in different markets.

выпрямитель дайсон купить в спб выпрямитель дайсон купить в спб .

выпрямитель волос dyson ht01 dsn-vypryamitel-2.ru .

serpcontrol.click – Mobile version looks perfect; no glitches, fast scrolling, crisp text.

выпрямитель дайсон где купить оригинал dsn-vypryamitel.ru .

urban style market – Carefully curated products enhance the trendy shopping experience.

GrowthStrategyOnline – Clear insights and roadmaps make achieving growth goals easier.